L’inflation, le retour.

On la croyait disparue à jamais. Les explications avancées étaient nombreuses. Une stagnation séculaire devait s’installer. C’est l’économiste Alvin Hansen qui, en 1938, pour la première fois, expliquait lors d’un discours devant l’Association américaine d’économie (AEA) que les Etats-Unis étaient condamnés à une croissance faible dans le futur. L’idée d’une stagnation séculaire faisait alors son apparition.

La crise, ou plutôt les crises (financière, économique, des dettes souveraines), que nous avons vécues depuis 2008 ont remis sur le devant de la scène cette idée d’une croissance qui ne pourrait plus connaître les niveaux du passé. Un nouveau monde dans lequel la menace inflationniste aurait disparue. Pire, il y a un an à peine, c’est le risque déflationniste que certains pointaient du doigt. C’est vrai que depuis plusieurs années l’inflation est faible, voire très faible.

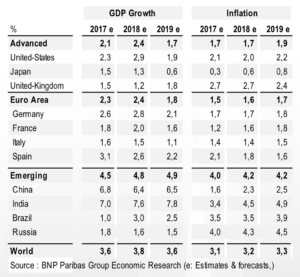

Mais les choses évoluent et plusieurs indicateurs montrent une inversion de tendance qui pourrait être durable. Le premier point à prendre en compte est la croissance mondiale qui se situe à un très bon niveau. Le FMI table sur 3,9% de croissance en 2018 dans le monde, les économistes de BNP Paribas sur 3,8%. Ce qui est remarquable c’est de voir que l’ensemble des zones géographiques sont orientées à la hausse. Dans les pays développés la croissance devrait atteindre en moyenne 2,4% (2% en France, 2,8% en Allemagne, 2,9% aux USA) et 4,8% dans les pays en développement.

C’est une très bonne nouvelle qui devrait faire encore reculer l’extrême pauvreté dans le monde. Au passage, notons que cette tendance positive vient contredire tous les oiseaux de mauvais augure qui pensaient (espéraient) que la mondialisation et le capitalisme étaient des voies sans issue.

Le retour de cette croissance forte dans le monde a de multiples conséquences. Une remontée des prix de l’énergie en est une. Les cours du pétrole sont fortement remontés au cours de ces derniers trimestres. La demande mondiale d’or noir varie en fonction de l’activité économique. Mais l’offre de pétrole reste très abondante et les USA jouent un rôle majeur : la production pétrolière US a doublé en l’espace d’une décennie, dépassant 10 millions de barils/jour début février 2018, grâce au pétrole de schiste dont la production a crû de 400% en l’espace de sept ans. Les prix restent sous contrôle grâce à cette offre abondante. Mais pour autant, il est illusoire d’imaginer voir les prix du pétrole redescendre à court terme vers les 40 dollars (son prix de juin dernier).

L’autre conséquence visible aux USA, c’est…la hausse des salaires. La rémunération horaire moyenne a augmenté de 0,3% en janvier, après avoir progressé de 0,4% en décembre. Sur un an, la hausse des salaires ressort à +2,9%, à son rythme le plus soutenu depuis juin 2009. Ce chiffre très bon pour les salariés américains a fait plonger la bourse américaine. En effet, l’idée de voir les taux remonter trop vite et trop fort inquiète les investisseurs. Le 10 ans américain se rapproche des 3% et l’OAT est sur les 1%, une première depuis 1 an.

Notons que la hausse des salaires est rendue possible aux USA parce qu’ils sont en situation de plein-emploi (4,1% de taux de chômage). Les tensions sur le marché de l’emploi met les salariés en position de force pour négocier des hausses de salaire. C’est aussi le cas en Allemagne avec, sur l’ensemble de l’année 2017, un taux de chômage de 5,7 %, du jamais vu depuis 1990. En France nous en sommes malheureusement encore très loin. Notre taux de chômage structurel est très élevé.

Au final, il faut retenir que les perspectives d’inflation sont revues à la hausse. Voici les prévisions de BNP Paribas.